BlackRock đã âm thầm mua vào 3% tổng số Bitcoin đang lưu hành. Vậy điều này có ý nghĩa gì?

BlackRock chiếm tỉ lệ sở hữu Bitcoin bao nhiêu phần trăm?

BlackRock đã mở ra kỷ nguyên mới cho quá trình tích lũy Bitcoin của các tổ chức tài chính khi tham gia thị trường qua quỹ iShares Bitcoin Trust (IBIT).

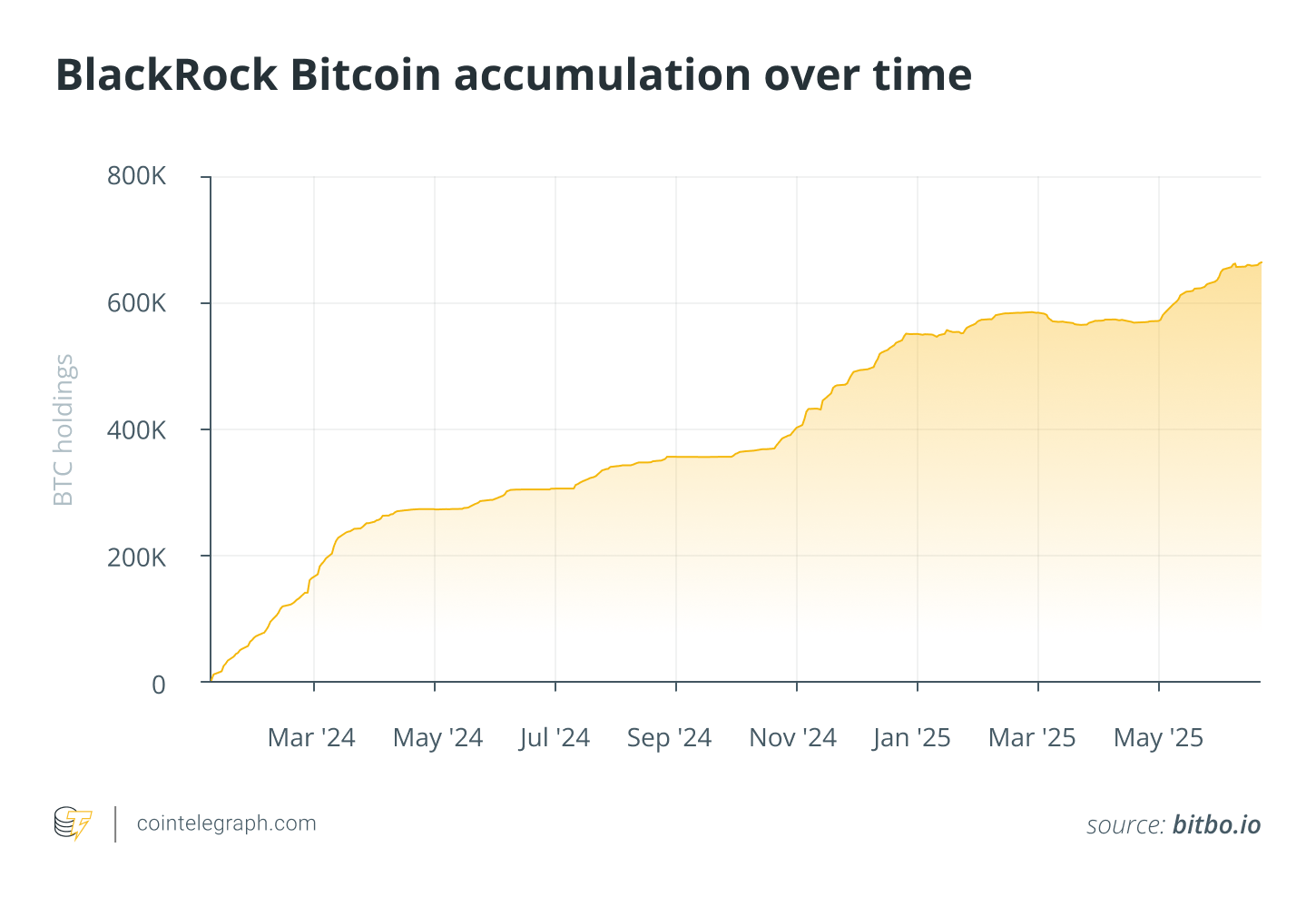

Từ ngày 11/01/2024, IBIT đã ghi nhận tốc độ tăng trưởng vượt ngoài mong đợi mà chưa ETF nào khác đạt được. Tính đến ngày 10/06/2025, BlackRock sở hữu hơn 662.500 BTC, tương ứng hơn 3% tổng nguồn cung Bitcoin. Với giá hiện hành, giá trị đầu tư vào Bitcoin của BlackRock đã lên tới 72,4 tỷ USD—con số gây ấn tượng mạnh trong lĩnh vực tài sản số.

Để so sánh, SPDR Gold Shares (GLD) cần đến hơn 1.600 ngày giao dịch mới đạt 70 tỷ USD tài sản quản lý, còn IBIT chỉ mất 341 ngày, trở thành ETF tăng trưởng nhanh nhất lịch sử. Thành tích này không chỉ thể hiện vị thế của BlackRock mà còn phản ánh mức độ trưởng thành của sự quan tâm tổ chức tới Bitcoin.

Lượng Bitcoin của BlackRock hiện đã vượt qua nhiều sàn giao dịch tập trung và các nhà đầu tư tổ chức như Strategy. Nếu chỉ xét lượng Bitcoin thực tế, ngoài Satoshi Nakamoto ước tính nắm 1,1 triệu BTC, IBIT là đơn vị lớn nhất—và khoảng cách này ngày càng thu hẹp.

Nếu dòng vốn chảy vào IBIT tiếp tục duy trì như hiện nay, quỹ này có thể trở thành nhà đầu tư lớn nhất thị trường Bitcoin, gây ra chuyển biến quan trọng trong bức tranh phân bổ và tập trung nguồn cung Bitcoin.

Quá trình tích lũy Bitcoin của BlackRock theo thời gian

Bạn có biết? Coinbase Custody là bên nắm giữ khóa riêng của BTC trong IBIT, đảm bảo bảo vệ tài sản khách hàng ngoại tuyến và được bảo hiểm rủi ro thương mại.

Tại sao BlackRock mạnh tay đầu tư vào Bitcoin năm 2025?

Quyết định phân bổ lớn cho Bitcoin của BlackRock phản ánh bước chuyển chiến lược: họ nhìn nhận Bitcoin là thành phần hợp pháp và thiết yếu của danh mục đa dạng dài hạn.

Chiến lược đầu tư Bitcoin của BlackRock

BlackRock chủ động chấp nhận biến động giá Bitcoin để đổi lấy tiềm năng sinh lời. Qua IBIT, họ kỳ vọng rằng mức độ chấp nhận rộng rãi sẽ giúp tài sản này ngày càng ổn định, nâng cao hiệu quả định giá, tăng thanh khoản và giảm chênh lệch giá.

Với cách nhìn này, Bitcoin trở thành lựa chọn dài hạn cho tiến trình cải tiến tiền tệ và hạ tầng tài sản số.

Tư duy này (từ nhà quản lý tài sản lớn nhất thế giới) gửi đi tín hiệu mạnh mẽ tới cộng đồng đầu tư, chuyển hướng thảo luận từ việc “có nên đầu tư hay không” sang vấn đề “nên phân bổ bao nhiêu phần trăm Bitcoin”.

Luận điểm đầu tư dành cho tổ chức tích lũy Bitcoin

BlackRock nêu ra các yếu tố khiến Bitcoin đặc biệt hấp dẫn năm 2025:

- Giới hạn tuyệt đối: Bitcoin có giới hạn 21 triệu đồng cùng cơ chế phát hành halving, giúp nó mang tính khan hiếm tương tự vàng nhưng dựa trên nền tảng số. Nhiều ước tính cho rằng lượng lớn Bitcoin đã bị thất lạc hoặc không thể truy cập, khiến nguồn cung thực tế càng nhỏ hơn.

- Giải pháp thay thế cho đồng USD: Trong bối cảnh nợ công và phân hóa địa chính trị gia tăng, Bitcoin với tính phi tập trung đóng vai trò phòng ngừa rủi ro tiền pháp định. Đây là tài sản dự trữ trung lập, miễn nhiễm với kiểm soát và thao túng tiền tệ từ chính phủ.

- Kết nối với quá trình số hóa toàn cầu: BlackRock cho rằng Bitcoin là chỉ báo vĩ mô cho quá trình chuyển đổi giá trị từ “ngoại tuyến” sang “trực tuyến”, từ tài chính, thương mại đến chuyển giao tài sản thế hệ. Theo BlackRock, xu hướng này được “thúc đẩy mạnh mẽ” bởi sự lên ngôi của nhà đầu tư trẻ tuổi.

Kết hợp các yếu tố trên tạo ra đặc tính rủi ro–lợi nhuận mà các tài sản truyền thống không thể cạnh tranh. BlackRock khẳng định Bitcoin cung cấp “nguồn đa dạng hóa bổ sung hấp dẫn” cho việc tích hợp vào danh mục đầu tư chính thống.

BlackRock tích hợp Bitcoin vào danh mục crypto

BlackRock khuyến nghị phân bổ tiếp xúc ở mức kiểm soát, khoảng 1%–2% trong mô hình danh mục cổ phiếu–trái phiếu truyền thống 60/40. Dù con số nhỏ, nhưng với quy mô tổ chức, tỷ lệ này đã đủ tạo ra tác động và dần “bình thường hóa” Bitcoin trong các quỹ lớn.

Họ cũng so sánh rủi ro của Bitcoin với các cổ phiếu công nghệ tăng trưởng mạnh như “Magnificent Seven” (bảy cổ phiếu công nghệ hàng đầu) nhằm chứng minh Bitcoin có thể hòa nhập vào các mô hình danh mục đầu tư tiêu chuẩn.

Bạn có biết? Một số token nhỏ lẻ (“dust”) từ quá trình giao dịch Bitcoin trong IBIT sẽ được BlackRock gửi vào ví riêng hoặc quyên góp cho từ thiện để tránh rắc rối thuế khóa.

Tác động của quỹ ETF Bitcoin do BlackRock sở hữu

Việc BlackRock phân bổ trên 3% tổng nguồn cung Bitcoin qua iShares Bitcoin Trust (IBIT), tạo nên bước ngoặt lớn về cách Bitcoin được công nhận, giao dịch và giám sát.

Bitcoin vốn nổi tiếng biến động mạnh, do nguồn cung cố định, tâm lý thị trường thay đổi liên tục và chưa ổn định về pháp lý. Trước đây, thanh khoản thị trường crypto mỏng khiến giao dịch lớn có sức ảnh hưởng mạnh. Giờ đây, IBIT đã hấp thụ hàng trăm nghìn BTC, đặt ra câu hỏi liệu vốn tổ chức sẽ giúp thị trường ổn định hay thêm biến động?

Những người ủng hộ ETF cho rằng đầu tư tổ chức giúp giảm biến động Bitcoin. Khi các đơn vị lớn như BlackRock tham gia, Bitcoin sẽ trở nên thanh khoản hơn, minh bạch hơn và ổn định hơn trước các biến động bất thường.

BlackRock từng khẳng định càng nhiều tổ chức tham gia, giá Bitcoin sẽ được xác định hiệu quả hơn, thị trường thêm thanh khoản và giao dịch ngày càng ổn định.

Nhiều chuyên gia phản biện (bao gồm một số học giả) cho rằng đầu tư tổ chức quy mô lớn sẽ đưa rủi ro truyền thống vào Bitcoin, như giao dịch đòn bẩy, các cú sập giá do thuật toán kích hoạt và thao túng giá qua dòng vốn ETF.

Theo góc nhìn của họ, quá trình tài chính hóa Bitcoin có thể chuyển hóa kiểu biến động do FOMO sang biến động hệ thống (rủi ro đòn bẩy). Khi ETF tiếp tục tăng trưởng, Bitcoin có nguy cơ đồng biến nhiều hơn với các tài sản tài chính, làm suy yếu vai trò phòng vệ phi tương quan của nó.

Sự tích lũy Bitcoin của tổ chức củng cố tính hợp pháp đại chúng

Kế hoạch đầu tư crypto của BlackRock đã chuyển hóa Bitcoin từ tài sản bên lề thành công cụ đầu tư dòng chính.

Trong nhiều năm, Bitcoin bị các định chế lớn xem nhẹ. Tuy nhiên, việc BlackRock mạnh tay đầu tư vào BTC cho thấy thời cuộc đã đổi thay. IBIT ra mắt và nhanh chóng trở thành một trong những đơn vị sở hữu Bitcoin lớn nhất thế giới, “chứng thực” tính hợp pháp của Bitcoin mạnh hơn bất kỳ bài báo hay hội nghị nào.

Các ETF như IBIT cung cấp mô hình tiếp cận quen thuộc, có kiểm soát, đặc biệt phù hợp với tổ chức ngại rủi ro kỹ thuật hoặc rủi ro lưu ký khi nắm giữ crypto trực tiếp. BlackRock có mặt giúp giảm rủi ro danh tiếng cho các đơn vị khác, góp phần thúc đẩy Bitcoin trở thành yếu tố tiêu chuẩn trong danh mục đầu tư truyền thống.

Nhà đầu tư cá nhân cũng được hưởng lợi. Thay vì loay hoay với ví điện tử, cụm từ khóa hay phí gas, họ chỉ cần một cú nhấp chuột tại các sàn giao dịch truyền thống để tiếp xúc với Bitcoin.

Bạn có biết? Quỹ đầu tư quốc gia Mubadala (Abu Dhabi) đang sở hữu lượng lớn IBIT với giá trị đầu tư vào khoảng 409 triệu USD, theo hồ sơ công bố.

BlackRock nắm giữ 3% Bitcoin: Nghịch lý ngày càng lớn

Bitcoin vốn được thiết kế như một lựa chọn phi tập trung thay thế tài chính truyền thống. Thế nhưng, khi BlackRock—tổ chức quản lý tài sản lớn nhất thế giới—tích lũy hơn 600.000 BTC thông qua quỹ tập trung, một nghịch lý xuất hiện: Tài sản phi tập trung lại nằm dưới sự kiểm soát của các đơn vị tập trung.

Hiện đa số người dùng vẫn sử dụng các sàn giao dịch tập trung (CEX - Centralized Exchange), đơn vị lưu ký hoặc ETF. Các nền tảng này thân thiện hơn, có bảo hiểm, lưu trữ lạnh, đáp ứng yêu cầu pháp lý (KYC, AML - xác minh danh tính và phòng chống rửa tiền) nhiều người cho là thiết yếu. Trong khi đó, các công cụ phi tập trung như DEX (sàn giao dịch phi tập trung) hoặc ví tự lưu ký lại phức tạp, kém bảo vệ người dùng và thanh khoản thấp.

Vì vậy, dù Bitcoin về mặt kỹ thuật vẫn phi tập trung, phần lớn người dùng lại truy cập qua lớp trung gian tập trung. Việc BlackRock tích lũy Bitcoin là ví dụ điển hình: một số lập luận cho rằng điều này làm lệch khỏi tầm nhìn ban đầu của Satoshi, số khác coi đây là sự “tập trung hóa quyền truy cập” cần thiết để Bitcoin có thể lan tỏa toàn cầu.

Đây là trọng tâm tranh luận về vấn đề tập trung hóa trong Bitcoin: cân bằng giữa lý tưởng và thực tiễn.

Hiện nay, thị trường đã tạm chấp nhận mô hình lai với nền tảng phi tập trung bên dưới và điểm truy cập tập trung ở phía người dùng.

Cuộc đua điều chỉnh pháp lý

BlackRock có thể ra mắt IBIT nhờ quyết định bước ngoặt: Ủy ban Chứng khoán và Giao dịch Mỹ (SEC) đã phê duyệt các ETF Bitcoin giao ngay đầu năm 2024. Quyết định này phá vỡ thế bế tắc kéo dài nhiều năm, mở rộng cửa cho dòng vốn tổ chức. Tuy nhiên, môi trường pháp lý nói chung vẫn thiếu nhất quán và còn nhiều điểm mâu thuẫn.

Vấn đề khó khăn lớn nhất với crypto là phân loại tài sản. SEC liên tục phát đi tín hiệu trái chiều về việc các token như Ether

hoặc Solana

có phải là chứng khoán hay không. Tình trạng này khiến các sản phẩm mới như ETF staking hoặc chứng chỉ quỹ giao dịch (ETP) cho tiền mã hóa thay thế (altcoin) bị trì hoãn, gây nhiễu cho nhà đầu tư, nhà phát triển và đơn vị phát hành.

Như Ủy viên Caroline Crenshaw nhận xét, lập trường SEC hiện tạo ra “vùng nước mù mịt” và các biện pháp xử lý mang hướng phản ứng, gây cản trở đổi mới. Điều này trực tiếp ảnh hưởng tới niềm tin tổ chức khi muốn mở rộng đầu tư ra ngoài Bitcoin.

Đến nay, Bitcoin vẫn có hướng pháp lý tương đối rõ ràng. Để thị trường crypto phát triển, gồm các sản phẩm ETF Ether hoặc DeFi (tài chính phi tập trung), cần sớm có khung pháp lý nhất quán, phối hợp toàn cầu.

Tổ chức đã sẵn sàng—nhưng họ cần những quy định minh bạch để xây dựng niềm tin.

Miễn trừ trách nhiệm:

- Bài viết được đăng lại từ [cointelegraph]. Bản quyền thuộc về tác giả gốc [Bradley Peak]. Nếu có tranh chấp về việc đăng lại, liên hệ ngay đội ngũ Gate Learn để được xử lý nhanh chóng.

- Miễn trừ trách nhiệm: Ý kiến trình bày trong bài viết là của riêng tác giả, không phải khuyến nghị đầu tư dưới bất kỳ hình thức nào.

- Bản dịch sang các ngôn ngữ khác do đội ngũ Gate Learn thực hiện. Nếu không được phép, nghiêm cấm sao chép, phân phối hoặc sử dụng lại bài dịch này.

Bài viết liên quan

Tronscan là gì và Bạn có thể sử dụng nó như thế nào vào năm 2025?

Coti là gì? Tất cả những gì bạn cần biết về COTI

Stablecoin là gì?

Mọi thứ bạn cần biết về Blockchain

Thanh khoản Farming là gì?